相続税申告の際の落とし穴

「課税価格」が「基礎控除」を超える場合に、相続税申告が必要です。

基礎控除額は”3,000万円+600万円×法定相続人の数”によって算出されます。

|

法定相続人の数 |

基礎控除額 |

|---|---|

|

2人 |

4,200万円 |

|

3人 |

4,800万円 |

|

4人 |

5,400万円 |

相続税申告の際の落とし穴について

相続税額の増減に直結する次の1~3の項目は、税務署が目を光らせている項目です。

必ず相続専門の税理士事務所にご相談ください。

1.生前贈与や名義分散などの対策をされてきた方ほど、注意が必要です。

国税局による財産情報の把握は年々進化しており、過去10年間の預貯金の入出金履歴を職権で入手できるようになっており、直前出金や預金の名義分散などの小手先の対処は通用しなくなっているのが現実です。

「課税価格」が「基礎控除」を下回っていても、安心はできません。

2.土地評価の際、国税局発表の「路線価」を使って計算しても、評価をした人のスキルにより評価額・相続税額は増減します。

3.「配偶者の税額軽減」 や 「居住用宅地の特例」 を受けるためには、遺産分割協議の成立と相続税申告が必須です。

行政書士・司法書士・銀行は相続税の申告はできません!もちろん税務署対応の経験もありませんのでご留意ください。

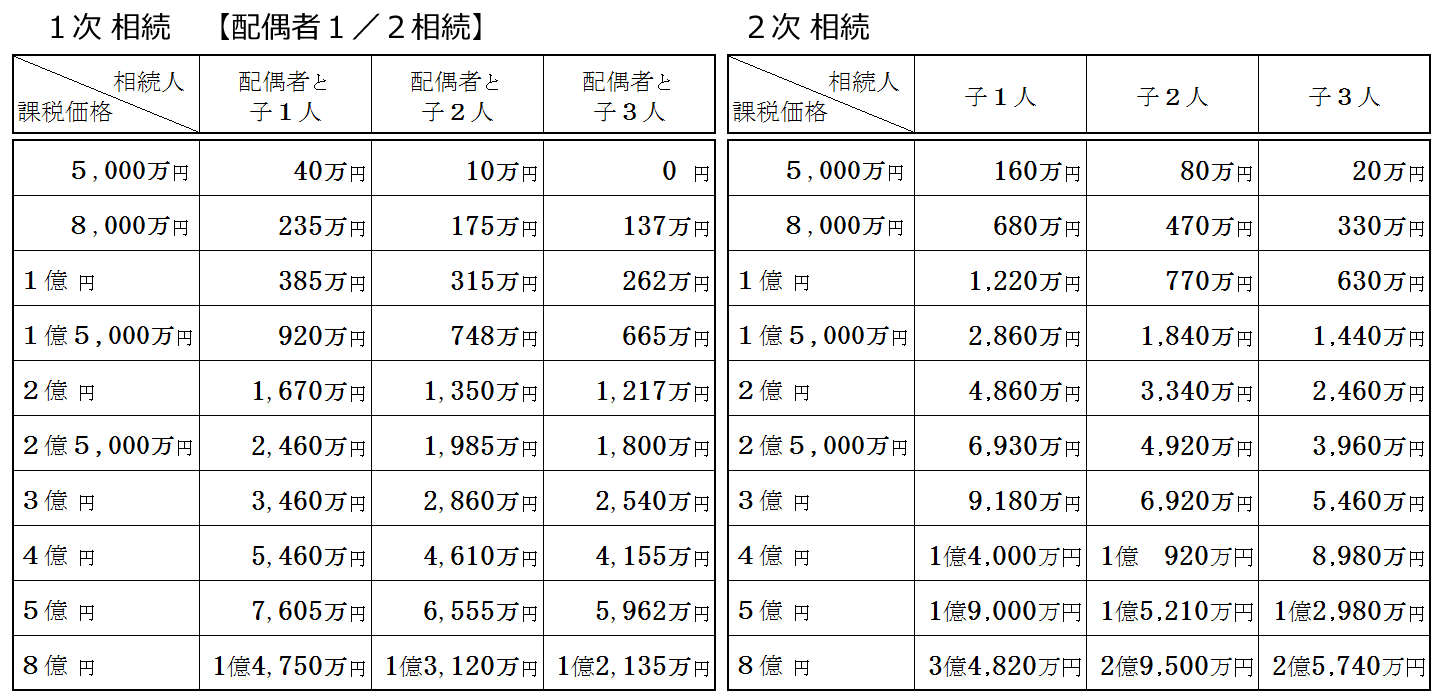

(参考)相続税額 早見表

- 相続財産から控除できる「債務」等に注意!所得税等の税金は遺産総額から差引き可能

- 相続税の課税対象になる死亡退職金に注意!被相続人の死亡後3年以内に支給確定のもの

- 当事務所の相続税申告サポート

- 相続税の節税チェックリスト

- 相続税・贈与税改正のポイント

- 物納の手続き方法

- 民法改正のポイント

- 延納の手続き方法

- 税務署がチェックしてくること

- 加算税、延滞税を納付する

- 税負担の軽減

- 相続税評価額の算出

- 相続税のQ&A

- 相続税の失敗事例

- 相続税対策

- 相続税申告の際の落とし穴

- 相続税申告期限がギリギリになってしまった方

- 10ヶ月以内に遺産分割&相続税申告しなかった場合

- 相続発生後の節税対策!これだけは押さえておきたい4つのポイント

- 税務署からの相続税についてのお尋ね/お知らせが届いた方へ